年末調整とは?抑えておくべき制度の概要と注意点

2015.12.23

篠田です。事業を経営していると必ずついて回るのが給与です。そして給与を支払うと、一般的に雇い主は年末調整をしなければなりません。

年末調整って当たり前のように言っているけど、実は何の事かよく分かってない…という方のために。ちょうど年末という事もあって、今回は年末調整の仕組みについてまとめていきます。

ここでは仕組みや一般論を解説するだけなので、詳細や具体的な対策をたてる場合は必ず税理士の意見を聞いてくださいね。

所得税を確定し精算する作業

所得税は1月から12月までの1年間の所得金額の合計によって税額が決まります。つまり、基本的に年が明けないと税額を算出する事は出来ません。

本来であれば、年が明けてから国民全員が自身の所得を計算して国に申告し、納税すれば良いのですが、全員が全員申告していたら大変ですし、申告をしない人が出てくるかもしれません。

そこでサラリーマンについては、雇い主が概算の所得税額を先に給与から天引きし、預かった従業員達の税金をまとめて納付する仕組みになっています。

この天引きし納付してもらっているのが、毎月の給与から差し引かれている源泉所得税です。源泉所得税はその月の給与額から年支給総額を予測し、一ヶ月あたりの税額を概算したものです。事前に仮払いする所得税だと思ってください。

ここで問題が生じます。年が明けてから(12月の給与が確定してから)所得税をきちんと計算してみると概算で納めていた源泉所得税額とズレが生じてきます。このズレを精算する作業が年末調整です。

年末調整の対象になる従業員は、扶養控除申告書を提出し、年末時点で在籍している従業員、かつ給与額が2,000万円未満の従業員です。また日雇い従業員は除きます。年末調整では在籍するほとんどの従業員の所得税を計算する必要があるのです。大変ですね。

でもこの税金の計算と還付を終えてホッとしないでくださいね。

この年末調整の結果を従業員に源泉徴収票として渡し、支払調書と合わせて税務署や市町村に報告書類を提出し、確定税額を納付する…というところまでやって年末調整に係る手続きは完了です。

もう少し理解を深める為に次の例を見てください。

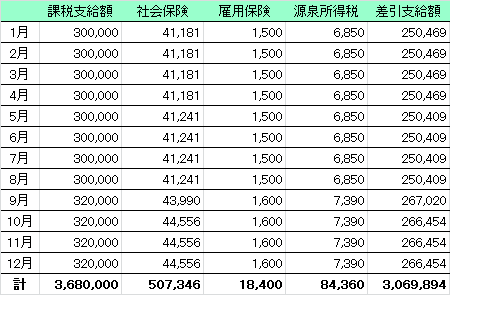

1月から8月までは月30万円の給与で、9月から12月まで月32万円の給与をもらった社員がいるとします。賞与の支給額は便宜上0円とします。

この方の一年間の給与は次のようになります。(H27年12月現在の法制度により計算。京都市の一般事業に勤める40歳未満、扶養無しのケース)

この方が一年間で概算で納付した源泉所得税額は84,360円です。しかし、実際に所得税を計算してみると…

(所得金額2,404,000円-社会保険料控除525,746円-基礎控除380,000円)×5%=74,912円

100円未満は切り捨てるので、確定所得税額は74,900円です。源泉徴収された84,360円と比較すると9,460円払い過ぎていた事になりますね。この9,460円が還付される、という仕組みです。

お気づきかもしれませんが、必ずしも還付になるという訳ではありません。不足額が発生し追加で徴収しなければならないケースもあります。

こんな場合は要注意!不足額が発生する可能性大

給与の変動が激しい

先に説明したように、毎月の給与額から年税額を予測し概算額を出すため、変動が激しいと予測がかなりズレてしまいます。

所得税は累進課税といって、所得が増えるごとに税率が上がっていきます。本来高い税率の社員が、たまたまある月に給与がグッと少なくなり、低い税率で税金を徴収してしまう事によって不足額が発生しがちです。

逆に普段少ない給与の人がたまたま臨時的に大きな給与を受け取った場合等は大きな還付となりがちです。

賞与が給与に対して相当高い

年間給与の賞与の割合が高いと、給与の変動が激しい場合と同じように源泉徴収額が不足する事がよくあります。

賞与の割合を大きくしている企業は要注意です。

所得控除があることをきちんと従業員から申告してもらうように

不足額が発生するという事は理解していただけたかと思いますが、実際には還付となるケースがほとんどです。その最たる理由は毎月の給与から天引きしている段階では考慮されていなかった所得控除がいくつかあるためです。

代表的なものが生命保険料控除ですね。生命保険に加入していれば金額や保険の種類に応じて控除を受ける事ができます。地震保険料控除や住宅ローン控除(2年目以降)、小規模企業共済等掛金控除も年末調整で控除出来る項目です。

必ず扶養控除申告書と保険料控除申告書を提出してもらう際にこれらの控除証明書を持っていないか従業員の方に確認してくださいね。

不足額が発生しそうになったら

毎月の給与を正しく計算していても、不足額が発生し従業員から追加で所得税を徴収しなければならない事があります。所得税額を正しく納税者に納税してもらうだけの事なので、本当なら負い目を感じる必要は全く無いのですが、ほとんどの方が年末調整の還付を期待しています。期待している従業員に追加徴収を告げるのは少し心が痛むものです。

そのような事態になった時の為にもきちんと年末調整の事を理解し、従業員に説明出来るようになっておくべきです。もしあなたが気にしすぎる性格なら、給与の変動が激しい従業員には事前に不足額が発生する可能性が高い事を話しておいてもいいかもしれませんね。

まとめ

- 年末調整とは概算所得税をきちんと計算し直し、ズレを精算する作業。

- ズレを精算した後の書類の作成や提出も忘れずに。

- 不足額が発生し追加徴収となってしまうケースもある。

- 所得控除の記入漏れが無いか確認するように。

More from my site

カテゴリー

- GROVING BASE (3)

- マーケティング (2)

- 経営戦略 (6)

- 財務・会計 (12)